Quel est le cycle de vie d’un fonds d’investissement : explications et décryptage

Le cycle de vie d’un fonds d’investissement est un outil important à maîtriser pour réaliser idéalement un placement. Découvrez ici les informations pertinentes pour avoir une meilleure compréhension du fonctionnement de ce type de placement.

Cycle de vie d’un fonds d’investissement : de quoi s’agit-il ?

Pour bien comprendre le cycle de vie d’un fonds d’investissement, il est important de bien connaître le fonctionnement de ce type de vecteur d’investissement.

Qu’est-ce qu’un fonds d’investissement ?

Également connus sous le terme de fonds de placement, les fonds d’investissement sont des sociétés qui investissent du capital dans les projets d’entreprises. Ils se spécialisent en général dans un secteur, afin d’avoir une bonne maîtrise des opérations réalisées.

Il faut préciser que le capital investi par ces entreprises provient de l’argent collecté auprès de divers investisseurs ; l’objectif étant de réaliser des profits dont une partie est reversée à ces derniers.

Qu’entend-on par cycle de vie d’un fonds d’investissement ?

Le cycle de vie d’un fonds d’investissement est l’ensemble des phases que traverse l’entreprise, depuis la période de souscription jusqu’à la liquidation des fonds. À ce propos, il faut savoir qu’en règle générale, la durée de vie d’un fonds de placement varie entre 8 et 12 ans. Néanmoins, certains fonds peuvent avoir une durée de vie beaucoup plus courte ; soit 3 ans. À l’opposé, d’autres fonds d’investissement ont des durées d’existence plus longues allant jusqu’à 20 ans.

Quels sont les types de fonds d’investissement ?

Il existe trois principaux types de fonds d’investissement :

- Les fonds d’investissement dédiés à l’immobilier ;

- Les Capital Investissement ou « private equity » ;

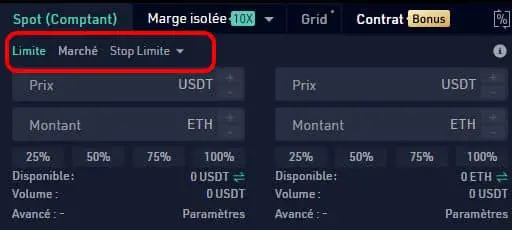

- Les fonds d’investissement en Bourse nommés « fonds cotés ».

Le Capital investissement reste le modèle d’investissement le plus répandu, car il peut intervenir sur tous les types d’entreprises présents sur un marché donné.

Un fonds d’investissement peut intervenir à diverses étapes de l’évolution d’une entreprise. Lorsqu’il intervient au tout début d’un projet, afin de contribuer au peaufinage de ce dernier, on parle de fonds d’amorçage. Le fonds de capital-risque intervient ensuite d’un point de vue capitalistique au démarrage de la vie de l’entreprise.

Afin de booster le développement d’une entreprise (TPE et PME en général), il est possible de faire appel au fonds de capital développement. Enfin, le fonds de capital transmission se focalise sur les périodes de transition ou de rachat des entreprises.

Lire aussi: Déclaration des bénéficiaires effectifs : la procédure décryptée

Quelles sont les phases du cycle de vie d’un fonds de capital-investissement ?

Généralement, cinq phases constituent le cycle de vie d’un fonds de capital-investissement.

Première phase : la période de souscription

Tous les fonds prévoient une période bien déterminée pour souscrire des parts. Selon le règlement établi, il peut y avoir une ou plusieurs périodes de souscription. Néanmoins, il est impossible de souscrire des parts au-delà de ces périodes. Par exemple, pour un fonds disposant d’une durée de vie de 10 ans, la période de souscription dure généralement 1 an.

Lire aussi: Comment choisir une action avec l’analyse fondamentale ?

Deuxième phase : la période d’investissement

Il s’agit de la phase déterminante d’un fonds de placement. La majorité des fonds d’investissement est gérée par une société. Cette dernière agit alors subtilement pour identifier les entreprises (également appelées participations) qui présentent un potentiel économique intéressant.

La société de gestion du fonds est aussi chargée du suivi de ces entreprises. L’objectif étant d’optimiser leur croissance à travers un accompagnement régulier et rigoureux. Un fonds de capital investissement peut effectuer entre 10 et 30 deals au cours de la période des investissements initiaux. Dans le cadre de notre exemple, la période d’investissement aura une durée de 6 ans, c’est-à-dire de l’an 1 à l’an 7.

Lire aussi : Conseil d’investissement en placements financiers : pourquoi et à qui s’adresser ?

Troisième phase : la période de préliquidation

Bien que cette phase soit facultative, elle occupe une place importante dans le cycle de vie de la plupart des fonds de placement. Il s’agit en effet de la première phase de liquidation du fonds. Celle-ci a pour but de mettre progressivement en place la cession des sociétés en portefeuille.

Les spécificités de chacune de ces sociétés sont prises en compte afin d’assurer le bon déroulement de l’opération. La société de gestion se doit de prévenir tous les investisseurs de la mise en préliquidation du fonds. Au cours de cette période, elle peut déjà commencer à céder certaines participations.

Elle peut aussi réaliser de nouveaux investissements (réinvestissements ou follow-on) dans les sociétés qui demeurent en portefeuille. D’un autre côté, la société de gestion ne doit pas investir dans de nouvelles entreprises. Cette période de préliquidation peut durer 2 ans, de l’ouverture jusqu’à la décision de la dissolution du fonds.

Quatrième phase : la période de dissolution du fonds

C’est la période au cours de laquelle la société de gestion juge utile de mettre un terme à l’existence du fonds. Toutefois, cette décision est d’abord soumise à l’agrément de l’AMF (Autorité des marchés financiers).

Tous les rachats de parts sont bloqués lorsque la dissolution des fonds est actée. La société de gestion du fonds peut commencer à distribuer aux investisseurs les revenus issus de la cession des entreprises en portefeuille. Cette période dure généralement 1 an.

Cinquième phase : la période de liquidation

La dernière phase du cycle de vie d’un fonds de placement est caractérisée par la liquidation des dernières sociétés. Plusieurs options sont envisageables dans ce cadre.

L’une d’elles consiste à inscrire l’entreprise sur un marché financier, c’est-à-dire la coter en bourse, afin de céder librement ses actions.

Il est également possible de procéder à la vente à une entreprise tierce ou à un autre fonds. Une vente au management (LBO) est également envisageable. Dans tous les cas, la société de gestion s’occupe du remboursement des investisseurs et leur distribue les éventuels profits réalisés. À la fin de la liquidation, un commissaire aux comptes réalise un rapport pour présenter les conditions de la liquidation.

Lire aussi : Décryptage du carnet d’ordre boursier

Originally posted 2022-01-16 23:30:15.